L'année 2019 a comme souvent été marquée par des rachats importants qui ont bouleversé le marché de l'IT. (Crédit : Capri23auto / Pixabay)

Si Tableau et Symantec auront été les deux rachats les plus importants de l'année, les acquisitions d'Interxion par Digital Realty au niveau européen, de SecureData et SecureLink par Orange en France, ou Intel mettant la main sur Habana Labs, auront aussi marqué l'actualité des fusions et acquisitions de 2019.

A chaque année son lot d'acquisitions emblématiques. Tout le monde a encore en tête la bombe du rachat du géant de l'open source Red Hat par IBM, en octobre 2018. L'accord ayant été ratifié en début d'année, les échos de cette acquisition sont encore présents un an après. Mais 2019 aura eu sa série d'annonces de fusions, rapprochements, partenariats, bref d'acquisitions en tout genre.

A commencer en France, où les opérateurs télécoms ont mis la main au portefeuille pour se renforcer technologiquement ou se sont rapprochés les uns les autres pour faire face à la concurrence. Cette année, par exemple, Orange a beaucoup misé sur la cybersécurité et fait l'acquisition de SecureData en février et SecureLink en mai. Ce dernier rachat s'est monté à 515 millions d'euros et visait à poursuivre le renforcement de la division Cyberdefense de l'opérateur, ceci dans une stratégie plus globale de proposer ses services au niveau européen.

La filiale Cyberdefense d'Orange, dirigée par Michel Van Den Berghe, s'est renforcée de deux rachats cette année. (Crédit : D.R.)

Parallèlement, les deux concurrents principaux de l'opérateur ne sont pas restés inactifs et ont bousculé le marché. Bouygues Telecom a signé l'acquisition de Nerim et ses services xDSL et fibre en février. Ceci peu de temps après avoir racheté Keyyo. Quant à Free, sa maison-mère Iliad a racheté 75% des parts de Jaguar Networks en janvier, soit 100 millions d'euros. Avec ces opérations, les deux sociétés aspiraient à rattraper leur retard dans les services télécoms et d'infrastructures aux entreprises, un secteur largement dominé par Orange, ainsi que SFR et OVH dans une moindre mesure.

Concentration dans les semi-conducteurs

Le marché des semi-conducteurs a aussi été chamboulé à l'international en 2019. Les montants commencent ici à se chiffrer en milliards de dollars. Le plus récent étant Intel qui a mis la main sur Habana Labs pour la somme de deux milliards de dollars à dix jours de Noël. En rachetant cette société, dans laquelle il avait déjà investi, le fondeur dit vouloir accélérer sa stratégie IA pour fournir à ses clients des solutions adaptées à chaque type de performance requis, de l'edge computing jusqu'aux datacenters.

Intel avait peut-être encore l'amertume d'avoir perdu Mellanox en mars dernier. Le groupe avait fait une offre à six milliards de dollars mais a été coiffé au poteau par Nvidia, qui proposait 900 millions de plus. Avec cette acquisition, le spécialiste des GPU compte muscler ses puces serveurs SCX, DGX et HGX pour optimiser les charges de travail dans les datacenters et les principaux frameworks IA.

Avigdor Willenz, président de Habana Labs rachetée par Intel, près du système d'apprentissage artificielle HLS-1 Gaudi mis au point par la société. (Credit: Eyal Toueg/Intel Corporation)

Mais le plus gros rachat dans le secteur cette année vient d'Allemagne. Infineon s'est offert l'Américain Cypress Semiconductor en juin pour la somme de dix milliards de dollars. Le fabricant de semiconducteurs allemand cherche en effet à se développer sur les marchés à forte croissance, tels que les secteurs de l'automobile, de l'industrie et de l'Internet des objets. Et vise la huitième place des concepteurs de puces au niveau mondial.

Renforcements tactiques

C'est dans la même veine technologique que DXC Technology s'est emparé de Luxoft pour deux milliards de dollars en janvier 2019. L'intégrateur et cabinet de conseil a apporté une expertise dans l'IoT, la blockchain, du secteur de l'automobile, de la finance ainsi que dans les services à l'assurance à l'ancienne division Services aux entreprises de HPE.

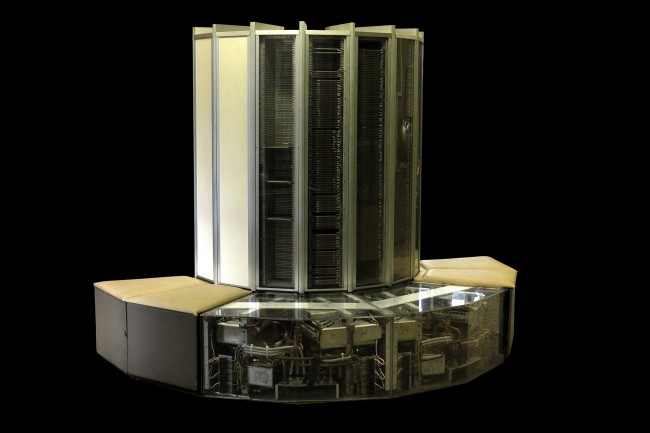

Ce dernier fournisseur a également fait son marché du côté des supercalculateurs en rachetant Cray pour 1,3 milliard de dollars. C'est ainsi qu'un des derniers historiques de l'informatique est tombé dans le giron de HPE. Lequel a ainsi pu renforcer ses positions dans la course à l'exascale, contre IBM ou Fujitsu. Cray possède en effet trois machines parmi les dix premières du dernier Top500 contre aucune pour HPE, quatre pour IBM, une pour Fujitsu, une pour Lenovo et deux pour des pure players chinois.

Lancé en 1976, le Cray-1 pesait près de 5 tonnes. (Crédit Rama, Wikimedia Commons, Cc-by-sa-2.0-fr)

Toujours dans le domaine du calcul informatique, et au niveau européen, Digital Realty a fait l'actualité du mois d'octobre avec son rachat d'Interxion. Pour 8,4 milliards de dollars, ce rapprochement des deux sociétés les place comme leader en Europe avec une part de marché dans les datacenters de 70%. Digital Realty renforce aussi son positionnement mondial face à Equinix, son concurrent principal.

Miser sur la technologie

D'autres rachats ont été intéressants en termes de rapprochements technologiques. A commencer dans le secteur du réseau avec Juniper qui a croqué Mist pour 405 millions de dollars afin de déployer une appliance d'intelligence artificielle basée sur le cloud et un point d'accès WiFi 6 pour des installations réseau sans fil a haute densité. Son concurrent, F5 Networks, a lui mis la main sur Nginx pour 670 M$ en mars. Ici, il s'agissait pour l'acquéreur de renforcer ses capacités de transformation logicielle et multicloud, de réaliser sa première acquisition d'un acteur de l'open source et de « marier le meilleur du NetOps avec le DevOps », indiquait son CEO François Locoh-Donou au Monde informatique. L'éditeur a aussi dépensé un milliard de dollars pour s'offrir la plateforme de détection des fraudes Shape Security.

Les plus gros acteurs de l'IT ont aussi besoin de se renforcer technologiquement. Comme Google qui a déboursé 2,6 milliards de dollars pour Locker. Ce qui lui permettra de faire un grand pas dans la BI cloud en complétant son offre datawarehouse Big Query.

Ou VMware, qui a renoué avec des technologies auxquelles il a contribué. Le spécialiste de la virtualisation a racheté en même temps Carbon Black et Pivotal pour 4,8 milliards de dolllars au total. La premier apporte son produit de sécurité des terminaux AppDefense. Et Pivotal est encore plus proche puisqu'il s'agit d'une société qui a été créée en 2013 par VMware et EMC. « Ces acquisitions concernent deux priorités technologiques critiques de toutes les organisations aujourd'hui : construire des applications d'entreprise modernes et protéger les charges de travail des entreprises et des clients », soulignait Pat Gelsinger, CEO de VMware, au moment des rachats.

Deux acquisitions record

Et enfin, il y a les mastodontes, les entreprises qui ne regardent pas à la dépense. Et bien qu'elles n'atteignent pas les 34 milliards de dollars dépensés par IBM dans Red Hat, deux acquisitions resteront les principales de l'année 2019.

En premier lieu, la surprise de Salesforce, qui, après le rachat de Mulesoft pour 6,8 milliards de dollars en 2018, a conclu la plus grosse acquisition de son histoire un an après. Avec Tableau, éditeur BI, qui est entré dans le giron du groupe de Marc Benioff en juin dernier pour la modique somme de 15,7 milliards de dollars. Avec ce triptyque de technologie, l'éditeur CRM veut fournir une vision à 360 degrés des clients de ses utilisateurs d'ici cinq à dix ans.

Un autre gros coup de l'année a conclu un feuilleton vieux de deux ans. Tout commence fin 2017 quand Broadcom propose à Qualcomm de le racheter pour 130 milliards de dollars. IBM et Red Hat auraient pu aller se rhabiller... Mais après un rejet de l'offre par Qualcomm, et une relance de Broadcom à 145 milliards de dollars, c'est l'administration Trump qui s'en mêle en 2018 et bloque l'OPA pour des raisons de sécurité nationale. Qu'à cela ne tienne, le fabricant de semi-conducteurs dépense une partie des fonds prévus pour mettre la main sur CA Technologies (18,9 Md$) en juillet 2018.

Symantec a tout de même dû se séparer de 230 collaborateurs aux Etats-Unis, suite à la cession de son activité entreprise à Broadcom. (Crédit : Wikipedia)

Et un an plus tard, revoilà Broadcom qui a profité de l'été pour négocier longuement avec Symantec. Après quelques péripéties, le spécialiste en cybersécurité est racheté pour 10,7 milliards de dollars. Mais dans ce rachat, Symantec s'est délesté de sa partie grand public, dont Broadcom n'a pas voulu, et qui officie désormais sous le nom de Norton LifeLock. Des rumeurs parlent d'un rachat de cette dernière par McAfee...

Les feuilletons toujours en cours

Enfin, il y a les séries déjà commencée en 2019 mais dont les épisodes les plus croustillants risquent de devoir attendre 2020. Dont une production française ! Depuis juin, Capgemini a fait une offre à Altran. 5 milliards d'euros, dont 1,4 de reprise de dette, pour acquérir le spécialiste des services d'ingénierie et de R&D. C'était sans compter sur le fonds Elliott qui, depuis fin juillet, a augmenté ses parts au capital d'Altran et pousse pour obtenir une offre plus élevée de la part de la SSII française. Malgré ces menaces, ce dernier est pour l'instant resté ferme et ne compte pas changer son offre.

Dernière grosse production de la fin d'année, l'offre de rachat de Xerox à HP. Et pas l'inverse non. Les premières rumeurs parlaient d'une transaction à 27 milliards de dollars. Mais il semble que les deux entreprises aient du mal à s'entendre sur laquelle prendra le pas sur l'autre dans l'équipe dirigeante et la marque de la future entité. Au point que Xerox a menacé HP de faire une OPA hostile si le fabricant de PC et imprimante n'ouvrait pas ses livres de comptes. 2020 nous dira si ces deux acquisitions arriveront à leur terme.

Suivez-nous