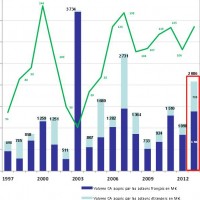

Evolution des fusions et acquisistions en France entre 1997 et 2013. Cliquez sur la photo pour l'agrandir

Sans même prendre en compte la reprise d'Osiatis par Econocom, le nombre de fusions et acquisitions sur le marché français de l'IT a progressé de 61% l'an dernier. L'envergure des opérations a crû elle aussi puisque le chiffre d'affaires moyen des entreprises reprises est passé à 16,5 M€ contre 10,4 M€ en 2012.

Si son chiffre d'affaires a baissé de 0,2% en 2013 (source : Syntec Numérique), le marché des logiciels et des services IT français s'est en revanche très bien porté en termes de fusions et acquisitions. D'après le cabinet APM, un spécialiste du conseil en croissance externe, le nombre d'éditeurs et de SSII dont le contrôle du capital a changé de mains l'an dernier a en effet progressé de près de 19% pour 126 rachats. Le volume de chiffre d'affaires ainsi acquis a atteint 2,1 Md€, soit une explosion de 90% par rapport aux 1,1 Md€ de 2012. Cette hausse doit être ramenée à 61% pour 1,8 Md€ si l'on exclut le méga rachat d'Osiatis par Econocom.

D'autres acquisitions sont également à signaler dans les rangs des SSII qui ont concentré les plus importants rachats dans l'IT en 2013. Celle d'Euriware par Cap Gemini (288 M€ de facturations échangées), celle de Nexeya par Activa Capital et BPI France (130 M€) ou encore celle d'Alti par Tata (126 M€). Autant de transactions qui ont notablement contribué à faire progresser les volumes de chiffre d'affaires échangés dans le monde des SSII à 1,65 Md€ contre 800 Md€ un an plus tôt. Au total, 70 sociétés de services ont été cédées, c'est 9% de mieux qu'en 2012. Du côté des éditeurs, le nombre de cessions s'est élevé à 56, marquant une progression de 33% sur un an. Quant au chiffre d'affaires qui a changé de mains dans le cadre des reprises de concepteurs de logiciels, il s'est élevé à 433 M€ (+45% sur un an). 56% du nombre d'acquisitions ont donc concerné des sociétés de services, ces opérations ayant captés 79% des volumes de chiffre d'affaires échangés.

Les petites entreprises les plus souvent ciblées

L'étude du cabinet APM montre aussi que les petites entreprises sont celles qui sont le plus souvent les cibles des opérations de croissance externe. En 2013, les éditeurs et les SSII qui réalisaient moins de 7,5 M€ de chiffre d'affaires ont représenté 61% des sociétés rachetées. La proportion atteint 17% pour celles dont les revenus se situent entre 7,5 et 15 M€, comme pour celles qui génèrent entre 15 et 75 M€ de facturations par an. Enfin, les entreprises qui publient plus de 75 M€ de chiffre d'affaires ont représenté 5% du nombre total de rachats contre 0% en 2012. Sans surprise, la répartition change de façon importante lorsqu'il s'agit de comparer les ventilations du chiffre d'affaires échangé par profil d'entreprises. Dans ce cas, les entreprises de moins de 7,5 M€ de chiffre d'affaires n'ont concentré que 11% des volumes de chiffre d'affaires échangés, tout comme celles qui totalisent entre 7,5 et 15 M€ de revenus. La part de celles qui génèrent de 15 à 75 M€ de facturation atteint 30%, et 49% pour celles qui dépassent les 75 M€ de revenus.

Dans 82% des cas, les acheteurs son des acteurs nationaux, une proportion qui n'a baissé que de deux points comparée à 2012. Les autres sont répartis entre l'Europe (7%), l'Amérique du Nord (9%), l'Inde et le Japon (2%). Ces entreprises sises hors de France, ont racheté 23 société hexagonales dégageant un chiffre d'affaires cumulé de 703 M€. De fait, malgré leur supériorité numérique, les acquéreurs nationaux n'ont fait passer entre leurs mains que 66% des volumes de chiffres d'affaires échangés l'an dernier contre 76% en 2012. L'étude explique ce paradoxe par le fait que les revenus moyens des entreprises rachetées, quelle que soit l'origine géographique de l'acheteur, sont de 16,5 M€ (24 M€ pour les SSII, 8 M€ pour les éditeurs). On note au passage que ce montant est en hausse de 59% sur un an. De leur côté, les acquéreurs sis hors de France ont porté leur dévolu sur des cibles qui dégageaient un chiffre d'affaires moyen de 31 M€. Les repreneurs basés Outre-Atlantique se sont ainsi adjugé 19% des volumes de chiffre d'affaires échangés, quand leurs homologues indiens et japonais en ont absorbé 8%. Et que dire des acheteurs allemands qui en ont capté 47% pour 3 opérations seulement.

Suivez-nous