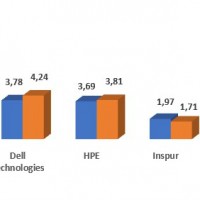

Evolution des chiffres d'affaires mondiaux des principaux fabricants de serveurs entre les troisièmes trimestres 2018 et 2019. Illustration : IDC

Les recul en valeur et en volumes du marché mondial de serveurs au troisième 2019 sont à analyser en tenant compte de la forte progression du marché un an plus tôt. Entre juillet et septembre dernier, le marché a connu en volume le deuxième meilleur trimestre de son histoire.

Le marché mondial des serveurs a connu son second trimestre consécutif de recul entre juillet et septembre derniers, selon IDC. En termes de revenus, il s'est replié de 6,7% à 22 Md$ par rapport à la même période en 2018. Quant aux livraisons, elles ont accusé une baisse de 3% à 3,06 millions d'unités. A première vue, les chiffres sont décevants. Mais, c'est sans tenir compte de l'effet de base important qui joue en défaveur du marché. Au deuxième trimestre 2018, les achats de serveurs avaient en effet connu de très fortes croissances en valeur (+37,7%) et en volumes (+18,3%). Finalement, « bien que le marché des serveurs ait en effet baissé, l'arrivé de modèles plus rapides en termes de vitesse de calcul, d'accès aux données, et d'entrées-sorties permet à la demande des entreprises de rester à des niveaux historiques. En fait, le troisième trimestre 2019 est le meilleur trimestre qu'ait connu le marché des serveurs en volumes après le troisième trimestre 2018 », explique Paul Maguranis, analyste chez IDC.

Décroissances très élevées sur le milieu et le haut de gamme

Par classe de serveurs, IDC observe que les ventes d'équipements d'entrée de gamme ont représenté 17,9 Md$ de chiffre d'affaires dans le monde entre juillet et septembre, soit une baisse de 4%. Sur le milieu de gamme, le recul des revenus s'est établi à 14,3% pour 3 Md$ de chiffre d'affaires. Il est encore plus appuyé sur le segment haut de gamme où les dépenses ont reculé de 23,7% à 1,1 Md$. Par technologies, ce sont les serveurs non-86X qui ont le plus souffert (-13,1% à 1,4 Md$) comparés à leurs équivalents embarquant des puces X86 (-6,2% à 20,6 Md$).

Chez les constructeurs, les résultats sont mitigés, en termes de chiffre d'affaires comme de livraisons. Sur ce dernier plan, on note un recul marqué des ventes trimestrielles du leader Dell Technologies (-10,2%). Parallèlement, son poursuivant HPE limite les dégâts avec une baisse de seulement 0,9%. Résultat, l'écart de parts de marché entre eux se resserre à 1,7 point contre 2,3 points un an plus tôt. Les fournisseurs n'ont pas tous enregistré des volumes de ventes amoindris. Inspur et Lenovo ont vu les leurs croître respectivement de 11,1% et de 5,7%. Leur compatriote chinois Huawei (-16,9%) et l'américain Super Micro (-17,2%) n'ont pas eu la même trajectoire.

HPE fait quasi jeu égal avec Dell en termes de chiffres d'affaires

S'agissant des revenus dégagés, Dell a connu là aussi un trimestre difficile avec un chiffre d'affaires en baisse de 10,8%. Il conserve la place de numéro un qu'il avait ravi à HPE au premier trimestre 2018, mais IDC précise que l'écart entre les deux fabricants n'est plus significatif, au point de les classer à égalité. En effet, si HPE a enregistré des facturations en baisse de 3,2%, elles lui confèrent une part de marché en valeur de 16,8% contre 17,2% pour Dell. Inspur, de son côté décroche la palme du dynamisme avec des revenus en hausse de 15,3%. Lenovo, en revanche, n'est pas parvenu à traduire la croissance de ses volumes de vente en hausse en valeur. Son chiffre d'affaires trimestriel a décliné de 16,9%. Même sanction pour les ODM qui ont perdu 7,1% de chiffre d'affaires malgré un nombre d'unités livrées en hausse de 2,9%.

Suivez-nous