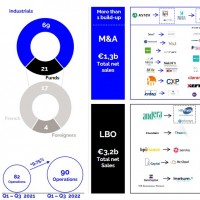

Sur les 90 rachats d'ESN françaises enregistrés lors des neuf premiers mois de 2022, près de 70 ont été réalisés par d'autres acteurs du marché de l'IT. Illustration : Longchamp Partners.

Le nombre de rachats visant des sociétés du marché IT s'est replié de 27 % entre janvier et septembre derniers, sur fond de baisse d'attractivité des éditeurs de logiciels. A l'inverse, l'attrait pour les ESN s'est renforcé, notamment grâce à la leurs perspectives de développement qui restent fortes.

Les ESN et les éditeurs constituent l'une des populations d'entreprises françaises les moins impactées par la baisse globale du nombre de fusions acquisitions, de levées de fonds et de LBO. Ils sont pourtant loin d'être épargnés par le phénomène. Une étude de la banque d'affaires Longchamp Partners montre, en effet, que le nombre d'opérations ciblant les fournisseurs de logiciels et les sociétés de services IT de l'Hexagone est passé de 540 au cours des trois premiers trimestres de 2021 à 393 lors de la même période cette année. Ce recul de 27,2 % des volumes a débouché sur une baisse de 10,6 % du montant global des chiffres d'affaires transférés à 5,9 Md€.

Près de 40 opérations de moins ciblant les éditeurs

A y regarder de plus près, on constate que ce sont les opérations ciblant les éditeurs qui tirent intégralement le marché vers le bas. Alors que leur nombre était de 340 entre le 1er janvier et le 30 septembre 2021, il est tombé à 303 un an après. Quant au montant des chiffres d'affaires transférés, il s'est dégonflé de 20,7 % pour s'élever à 4,6 Md€, dont 4 Md€ en levée de fonds (-23 %) et 600 M€ en fusions et acquisitions (stable). « Les fonds d'investissements disposent de moins de liquidités à investir et se montrent donc plus prudents. Or, les éditeurs ont enregistré lors du Covid des surperformances qu'ils vont avoir du mal à réitérer », explique Mickael Fitoussi, le dirigeant de Longchamp Partners.

En volume, les deux tiers des opérations ciblant des éditeurs français ont été menées via des levées de fonds et des LBO, principalement par des fonds d'investissements français. Le solde est à mettre à l'actif d'acteurs de l'industrie IT. Parmi ces derniers figurent notamment Cegid qui a mis la main sur Notilus, Wittyfit, StorIQ et Primavera. Silae, de son côté, a jeté son dévolu sur les sociétés Jenji, DSN+ et isiRH. On peut également citer le cas de Septeo qui a pris le contrôle de Soft Ouest, Foederis, et Intelligent Software.

1,3 Md€ de chiffre d'affaires transféré sur le marché des ESN

Du côté des ESN, Longchamp Partners a comptabilisé 90 opérations sur neuf mois, soit 9,75 % de plus que lors des trois premiers trimestres de l'année passée. « Bien que les multiples d'EBITDA qui s'appliquent à la valorisation des ESN soient élevés, les fonds d'investissements se sont davantage intéressés aux sociétés de services informatiques car ce secteur reste en effervescence. Par ailleurs, davantage d'ESN se sont mises en vente pour profiter du bon bilan qu'elles ont réalisés en 2021 », explique Mickael Fitoussi.

Néanmoins, ce sont, là encore, les acteurs de l'industrie IT qui se sont montrés les plus entreprenants auprès des ESN avec 69 prises de contrôle à leur tableau de chasse. Avec les fonds d'investissements, ils ont contribué à une hausse de 62,5 % du montant des chiffres d'affaires transférés à 1,3 Md$ sur neuf mois. Longchamp Partners n'a volontairement pas comparé les montants des opérations réalisées via des levée de fonds concernant des ESN, le rachat d'Inetum par Bain Capital en janvier dernier créant trop de distorsion par rapport aux 9 premiers mois de 2021.

Suivez-nous